Uważaj na próby wyłudzenia poufnych danych przez telefon

Ponownie ostrzegamy przed przestępcami, którzy podają się za pracowników banku lub innych zaufanych instytucji (np. policjantów).

Dobre rady dla klientów korzystających z komputera i telefonu:

Pamiętaj!

Jeśli coś budzi Twoją wątpliwość lub nie działa tak jak powinno, jak najszybciej skontaktuj się z naszym bankiem.

Dobre rady dla klientów bankujących przez internet i telefon:

Zastanawia Cię wiadomość o dziwnym zamówieniu lub zaległej płatności? Zanim zrobisz to, do czego Cię namawia, skontaktuj się z biurem obsługi klienta firmy, która ją wysłała.

Pamiętaj!

Jeśli coś budzi Twoją wątpliwość lub nie działa tak jak powinno, jak najszybciej skontaktuj się naszym bankiem.

BIK udostępnia usługi klientom online poprzez portal bik.pl, co pozwala skupić w jednym miejscu kompleksowe informacje ułatwiające kontrolę i bezpieczeństwo naszych finansów. Zakładając swoje indywidualne konto na bik.pl, każdy zyskuje pełny dostęp do produktów i usług BIK. Wystarczy 15 minut i zyskujemy zaufanego doradcę i wsparcie na finansowej ścieżce życia.

Z usług w portalu www.bik.pl obecnie korzysta już ponad 1,5 mln Klientów indywidualnych. Są to głównie osoby, które lubią zarządzać swoimi finansami, i lubią mieć bieżący wgląd w swoją historię kredytową.

Grono klientów BIK stale rośnie również o te osoby, które cenią bezpieczeństwo swoich danych. W obawie przed wyciekiem i kradzieżą swoich danych, zwracają się w kierunku rozwiązań, które chronią przed wyłudzeniami.

Ochrona przed wyłudzeniem i śpisz spokojnie

Dziś każdy chce mieć poczucie komfortu i bezpieczeństwa, zwłaszcza gdy chodzi o finanse. Takim zabezpieczeniem są Alerty BIK – usługa, która zapewnia szeroką ochronę przed wyłudzeniem 24 godziny na dobę.

Zabezpieczyć się na przyszłość to korzystać z ostrzeżenia przed wyłudzeniami

Alerty BIK to sms-y ostrzegające o próbie wykorzystania naszych danych. Ostrzeżenia przychodzą w momencie, gdy oszust próbuje zaciągnąć kredyt na nasze dane. W Alercie podana jest data oraz nazwa instytucji, w której składany jest wniosek. Alert zawiera także numer infolinii BIK – na wypadek, gdyby potrzebne było wsparcie w wyjaśnieniu sprawy.

Każdy może aktywować te usługę albo rejestrując się w komputerze na stronie www.bik.pl albo we własnym smartfonie za pomocą Aplikacji Mój BIK. Od momentu aktywowania usługi BIK, od razu jesteśmy chronieni.

Na czym polega skuteczność Alertów BIK

Powiadomienia otrzymujemy w postaci SMS lub e-mail w momencie, gdy w BIK pojawi się zapytanie o naszą historię kredytową ze współpracujących instytucji, co jest standardowym elementem procesu kredytowego i pożyczkowego.

Jeśli klient sam nie składał żadnych wniosków o kredyt, nie kupował nic na raty ani nie poręczał kredytu, to pojawienie się Alertu może oznaczać, że ktoś próbuje wziąć kredyt lub pożyczkę na jego dane. Klient dowie się z Alertu także o próbie podpisania umowy, np. z firmą telekomunikacyjną na zakup drogiego telefonu z abonamentem dzięki zapytaniom o dane z Rejestru Dłużników BIG InfoMonitor.

Alert BIK jako narzędzie ostrzegające przed wyłudzeniem jest już doceniane przez wielu użytkowników, hołdujących zasadzie, że lepiej być „mądrym przed szkodą”. Według aż 82% ankietowanych, Alerty BIK budują poczucie bezpieczeństwa. Z usługi tej skorzysta każdy, kto ma konto na bik.pl, może wówczas również korzystać z bezpłatnego natychmiastowego zastrzegania dowodu osobistego online.

Więcej informacji: https://www.bik.pl/klienci-indywidualni/alerty-bik

Wsparcie BIK dla Poszkodowanych w wyniku wyłudzeń

Są zdarzenia, na które nie mamy wpływu, np. wycieki danych z instytucji oraz takie, w których stracimy czujność i po prostu ulegniemy socjotechnikom hakerów, stając się ofiarą przestępstwa.

Mało kto od razu wie, co należy zrobić w sytuacji, gdy stał się ofiarą wyłudzenia kredytu lub pożyczki na swoje dane. To, co gubi nas najczęściej, to brak natychmiastowej reakcji, a zaraz po nim panika.

Każdy, kto padł ofiarą wyłudzenia kredytów lub pożyczek, powinien jak najszybciej wyjaśnić ciążące na swoim koncie nie swoje zobowiązania.

Trzeba niezwłocznie zgłosić sprawę wyłudzenia na Policji i skontaktować się z BIK.

Na Policji składamy zawiadomienie o możliwości popełnienia przestępstwa. W kolejności, trzeba zastrzec swój dowód osobisty, aby oszust nie mógł z niego korzystać przy kolejnych wyłudzeniach.

BIK oferuje kompleksowe wsparcie poszkodowanym i zapewnia darmową pomoc każdej osobie, która padła ofiarą wyłudzenia kredytu i zgłosi się do BIK z zaświadczeniem z Policji o zawiadomieniu o popełnieniu przestępstwa.

Osoba ta otrzyma tzw. Pakiet BIK za 0 zł, dzięki któremu:

Więcej o usłudze na: https://www.bik.pl/wsparcie

W systemach bankowości internetowej i mobilnej naszego Banku udostępniamy narzędzia, które pozwalają zwiększyć bezpieczeństwo Twoich finansów.

Jednym z takich narzędzi są limity transakcyjne, czyli maksymalna kwota, jaką możesz zlecić w danej operacji lub łącznie danym dniu. Limity łatwo dopasujesz do swoich potrzeb w ustawieniach w bankowości internetowej lub aplikacji mobilnej.

Rekomendujemy ich ustawienie dla wszystkich rodzajów transakcji, np. internetowych, mobilnych, płatności kartami, wypłat gotówki z bankomatów czy limitów dla BLIKA . Jeśli nie korzystasz z danego rodzaju operacji możesz ustawić limit w wysokości 0 zł. W razie potrzeby można na krótki czas podnieść limit, a następnie znowu go obniżyć. Dzięki takiej praktyce potencjalny przestępca, który uzyska dostęp do Twojego konta lub karty będzie posiadał ograniczone możliwości wyprowadzenia Twoich środków.

Pamiętaj! W razie podejrzenia przejęcia Twojego konta przez osobę nieuprawnioną, pilnie skontaktuj się z najbliższym oddziałem naszego banku.

To metoda oszustwa, która polega na podszywaniu się pod maklerów i brokerów giełdowych. Proponują nowe możliwości zainwestowania środków klienta, które np. wcześniej nie były dostępne na rynku dla każdego. Doskonale przedstawiona oferta staje się przekonująca, przez co ciężko rozpoznać kłamstwo. Co więcej, oszuści bardzo często wykorzystują wizerunki znanych osób czy firm. Dzięki temu oferta i możliwość szybkiego oraz wysokiego zarobku wydają się jeszcze bardziej wiarygodne.

Jak przebiega takie oszustwo?

Ważne: innym etapem tego oszustwa jest to, że klient może przyjąć przelew na swój rachunek. Warto pamiętać, żeby w żadnym wypadku nie przelewać tak przyjętych pieniędzy dalej! Klient weźmie wówczas udział w oszustwie – pomoże przestępcom „przeprać” pieniądze pochodzące z kradzieży od innej osoby. W ten sposób oszuści tworzą złudzenie zysku, który natychmiast trzeba „zainwestować dalej”.

Jak się chronić?

Jeśli dojdzie do oszustwa…

Nie czekaj, reaguj! Jak najszybciej skontaktuj z naszym bankiem.

To metoda oszustwa, która polega na wysyłaniu e-maili lub SMS-ów z załącznikami czy linkami do fałszywych stron internetowych. Wiadomości mają nakłonić klienta do kliknięcia w link albo otwarcia załącznika. Następnie klient ma przekazać swoje poufne dane, np. numer PESEL, numer dowodu, adres, login i hasło do bankowości internetowej czy numer karty płatniczej.

Co ważne, oszuści mogą podszywać się pod pewne osoby lub firmy. Chcą uśpić czujność klienta, więc dbają o to, aby skala podobieństwa była jak największa. Fałszywe strony wyglądają łudząco podobnie do stron znanych firm.

Czego najczęściej dotyczą fałszywe wiadomości?

Jak przebiega takie oszustwo?

Jak się chronić?

Jeśli dojdzie do oszustwa…

Nie czekaj, reaguj! Jak najszybciej skontaktuj się z naszym bankiem.

Vishing to metoda oszustwa, która polega na podszywaniu się pod pracowników banków i innych zaufanych instytucji, np. policjantów. Oszuści chcą w ten sposób zdobyć poufne dane klienta (np. login i hasło do bankowości internetowej) lub nakłonić o do określonych czynności (np. zainstalowania aplikacji do zdalnej obsługi urządzenia).

Spoofing to metoda oszustwa, która polega na podszywaniu się pod inne urządzenia lub innego użytkownika. Oszuści zmieniają numer telefonu, adres e-mail czy adres IP, z których się kontaktują. Co więcej, mogą też wybrać i zmienić płeć osoby dzwoniącej, jej kraj pochodzenia, a nawet akcent. Zawsze dobrze przygotowują się do rozmowy, aby była ona wiarygodna i uśpiła czujność klienta.

Oszuści stosują wyćwiczone techniki manipulacji. Podszywają się pod prawdziwe numery telefonów! Kiedy dzwonią, na telefonie klienta może wyświetlić się inny, znany numer lub nazwa banku.

Choć nie ma jednego schematu działania, przykładowa rozmowa może przebiegać tak:

Jak się chronić?

Jeśli dojdzie do oszustwa…

Nie czekaj, reaguj! Jak najszybciej skontaktuj się z naszym bankiem.

Pharming to specyficzny rodzaj ataków na użytkowników internetu, który niekiedy jest zaliczany do technik znanych jako phishing, ale różni się od nich istotnie. Ataki tego typu polegają na automatycznym przekierowywaniu ruchu z legalnej strony internetowej na fałszywe witryny, kontrolowane przez cyberprzestępców, w których wcześniej zmodyfikowano adres www. Z reguły jest to witryna firm zajmujących się handlem e-commerce lub banków prowadzących działalność online, przygotowana jako łudząco podobna do oryginalnej Ma to na celu przejęcie wpisywanych przez użytkownika do zaufanych witryn haseł, numerów kart kredytowych i innych poufnych danych.

Jakie są rodzaje pharmingu?

Pharming przybiera dwie formy. W ramach pierwszej hakerzy różnymi metodami instalują wirusy i inne złośliwe oprogramowanie na Twoim komputerze. Wirus lub program następnie przekierowuje Cię ze strony, którą chcesz odwiedzić, np. witryny banku lub sklepu, na fałszywą stronę, która wygląda identycznie jak ta, którą planujesz otworzyć. Druga forma pharmingu jest jednak znacznie bardziej niebezpieczna, ponieważ cyberprzestępcy infekują cały serwer DNS, a zatem każda osoba, która próbuje wejść na prawdziwą stronę, trafia na jej podrobioną wersję.

Jak rozpoznać pharming?

Jeśli hakerzy włożą dużo pracy w przygotowanie fałszywej strony, jej rozpoznanie jest trudne. Jest jednak kilka rzeczy, na które warto zwracać uwagę. Należy zawsze sprawdzać adres URL strony, aby upewnić się, że jest prawidłowo zapisany. Należy także upewnić się, że przed adresem jest skrót „https”. Litera „s” oznacza, że jest to połączenie zabezpieczone i że strona jest bezpieczna.

Jak zablokować fałszywą stronę wykorzystywaną do pharmingu?

W większości przypadku to dostawca usług internetowych powinien walczyć z takimi stronami poprzez filtrowanie nierzetelnych przypadków przekierowywania i zamykanie tego typu witryn. Możesz jednak podjąć kilka kroków, aby walczyć ze zjawiskiem pharmingu. Najważniejsze to zainstalowanie skutecznego programu antywirusowego, aby odnajdywał i usuwał złośliwe oprogramowanie z Twojego komputera, które może przekierować Cię na fałszywą stronę.

Inne sposoby na zapobieganie pharmingowi

Malware to szkodliwe oprogramowanie, najczęściej kojarzące się z wirusami, trojanami i robakami. W zależności od typu złośliwe oprogramowanie może dążyć do uszkodzenia podstawowych funkcjonalności systemu, skasowania danych, blokady komputera lub atakowania reklamami. Celem malware jest również nielegalne zarabianie pieniędzy.

Działanie malware odbywa się bez wiedzy użytkownika komputera. Złośliwe

oprogramowanie może pojawić się na różnego typu sprzęcie, tj. komputerze stacjonarnym, laptopie, tablecie, telefonie czy każdym innym urządzeniu, które posiada dostęp do internetu.

Rodzaje złośliwego oprogramowania

Najważniejsze rodzaje malware to:

Jak wykryć wirusa na komputerze?

Objawy, jakie mogą wskazywać na zainfekowanie komputera złośliwym oprogramowaniem, to m.in. bardzo wolne działanie sprzętu, wyskakujące okienka, przekierowania na strony, zwiększona ilość spamu, częste zawieszanie się komputera i spowolnienie systemu, blokowanie aplikacji ochronnych.

Jak usunąć malware?

Program do usuwania malware to najskuteczniejsze narzędzie pozwalające pozbyć się szkodliwego oprogramowania. Narzędzie animarwale można znaleźć w każdym dobrym programie antywirusowym. Jego zaletą jest również to, że zapewnia ochronę przed atakami w czasie rzeczywistym. Na rynku dostępnych jest wiele narzędzi pozwalających walczyć z takim złośliwym oprogramowaniem.

Kilka słów o profilaktyce

Aby chronić się przed szkodliwym oprogramowaniem, przede wszystkim należy korzystać ze skutecznego antywirusa i oprogramowania typu antimalware. Konieczne jest też przestrzeganie podstawowych zasad bezpieczeństwa przy pobieraniu plików, instalowaniu aplikacji i programów oraz przeglądaniu Internetu. Należy pamiętać, że bez naszej pomocy malware trudno będzie się przedostać do komputera. Na liście dobrych praktyk znajdują się takie zasady, jak:

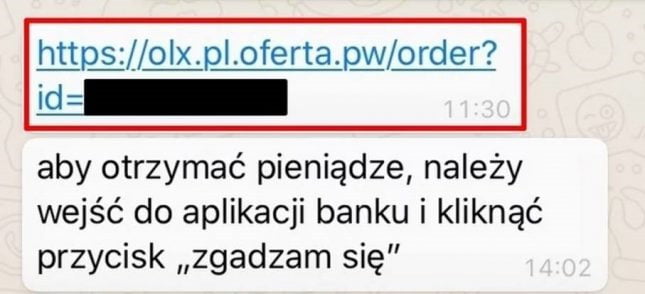

Sprzedajesz coś przez OLX, Vinted czy Allegro? Wystawiasz ogłoszenie o sprzedaży, a kupujący kontaktuje się z Tobą za pomocą komunikatora (np. WhatsApp) i chce kupić przedmiot? Później możesz dostać od niego link na WhatsAppie do rzekomego odbioru pieniędzy:

albo instrukcję wraz z linkiem na Twój adres e-mail:

Uważaj! To oszustwo. Link prowadzi do fałszywej strony, na której masz ujawnić swoje dane do logowania. Ta strona łudząco przypomina stronę logowania do Twojego Banku. Jeśli ujawnisz na niej swój login, hasło oraz kod SMS – te dane trafią bezpośrednio do oszusta.

Nie klikaj!

Oszuści wykorzystają każdą okazję, żeby nakłonić Cię do przekazania danych Twojej karty płatniczej czy danych do logowania do bankowości internetowej. Mogą poprosić Cię o hasła, kody z wiadomości SMS od banku. Dla nich nie jest istotne, czy sprzedajesz przedmioty, czy je kupujesz. Przestępcom chodzi o przejęcie Twoich danych, by móc Cię okraść. Jeśli nie będziesz postępował według oczekiwań oszustów – 1:0 dla Ciebie!

Nie podawaj żadnych kodów z wiadomości SMS od banku!

Możesz dostać wiadomość z kodem SMS, który dotyczy aktywacji aplikacji mobilnej na nowym urządzeniu. To oszust próbuje na swoim urządzeniu aktywować aplikację mobilną. Jeśli mu się to uda – będzie mógł zmienić limity dla Twojej karty, limity przelewów oraz aktywować usługę BLIK i w ten sposób wyprowadzić pieniądze z Twojego konta.

Zadbaj o to, na co masz wpływ

Jeśli Twoja intuicja podpowiada Ci, że przedstawiona okazja jest podejrzana – wycofaj się z niej.

Pamiętaj:

Jeśli podejrzewasz, że padłeś ofiarą oszustwa przerwij transakcję i skontaktuj się z naszym bankiem.

Ponownie ostrzegamy przed przestępcami, którzy podają się za pracowników banku lub innych zaufanych instytucji (np. policjantów).

Oszuści stosują wyćwiczone techniki manipulacji. Podszywają się pod prawdziwe numery telefonów! Kiedy dzwonią, na telefonie klienta…

Mnożą się sposoby wyłudzania i nieuprawnionego wykorzystania skradzionych danych.

Wspólnie z Komisją Nadzoru Finansowego apelujemy o bezpieczne zachowania w sieci. Dbajcie o swoje bezpieczeństwo, rozważnie korzystajcie…